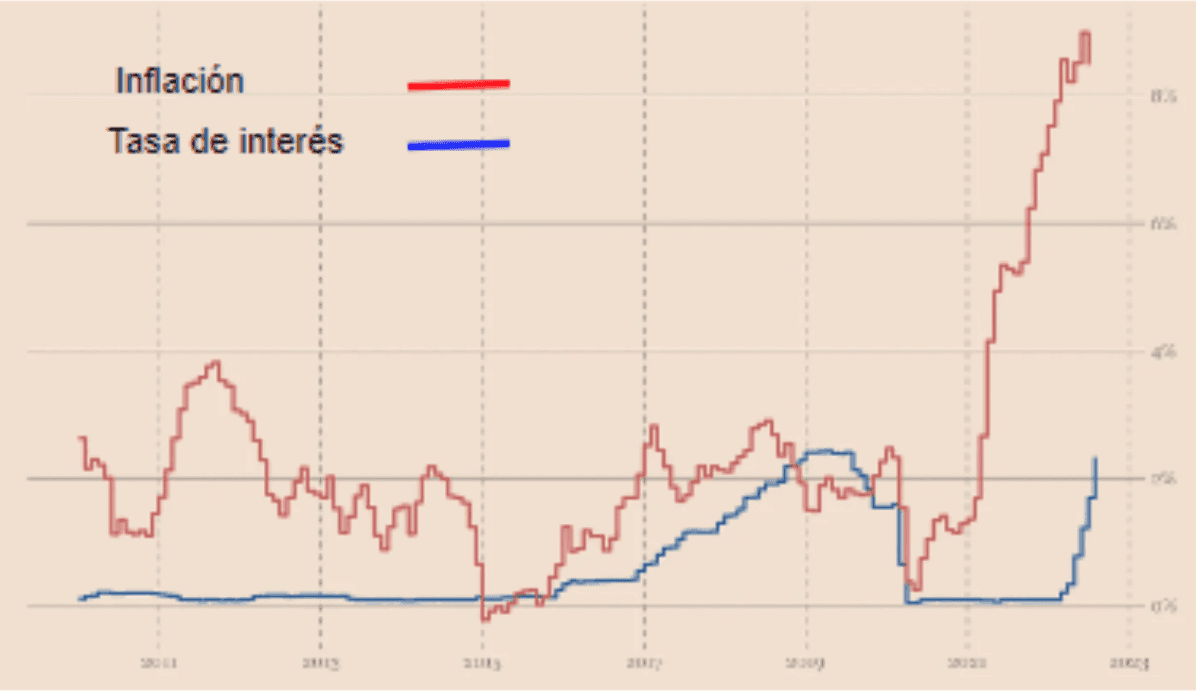

Tal como a maioria dos bancos centrais do mundo, a Reserva Federal tem como objectivo principal manter a economia dos EUA a operar com a maior eficiência, arbitrando de eixo no equilíbrio que deve haver entre pleno emprego bem remunerado e inflação.Em síntese, a política monetária procura manter o poder de compra do dinheiro e conservar o valor dos rendimentos das pessoas, particularmente dos assalariados.Para cumprir este objectivo, o FED conta algumas ferramentas. Por um lado:

- A taxa de juro oferecida pelas suas obrigações, que lhe é atribuída aos aforristas e aos investidores para entregarem os seus dólares em troca de letras com a expectativa de obterem mais dólares no futuro. Ao fazê-lo, o Banco Central influencia as taxas de juro cobradas pelos bancos quando prestam aos seus clientes, tanto corporativos como residenciais. Por exemplo, aumentar a taxa de fundos federais conduziria a maiores taxas hipotecárias e pagamentos mensais mais elevados, o que por sua vez deveria causar uma queda na procura de propriedades, o que conduziria a preços mais baixos ou estabilizados.

- Outra forma de aumentar as taxas de juro é recorrer a um processo chamado ajustamento quantitativo (QT). Este processo também é conhecido como normalização do balanço. Por outras palavras, a Reserva Federal reduz as suas reservas monetárias vendendo títulos do Tesouro ou deixando-os vencer e eliminando-os dos seus saldos de dinheiro. Isto elimina a liquidez, ou dinheiro, dos mercados financeiros.

Ainda assim, para os efeitos de manter o poder de compra do dólar, a Reserva Federal deverá baixar a inflação.Conhecedores das ferramentas utilizadas nestas latitudes, que pouco servem, como o controle de preços, para influenciar a oferta, só lhe resta recorrer a manipular a demanda via o empobrecimento dos consumidores.

Ainda assim, para os efeitos de manter o poder de compra do dólar, a Reserva Federal deverá baixar a inflação.Conhecedores das ferramentas utilizadas nestas latitudes, que pouco servem, como o controle de preços, para influenciar a oferta, só lhe resta recorrer a manipular a demanda via o empobrecimento dos consumidores.Onde se verá o primeiro impacto?

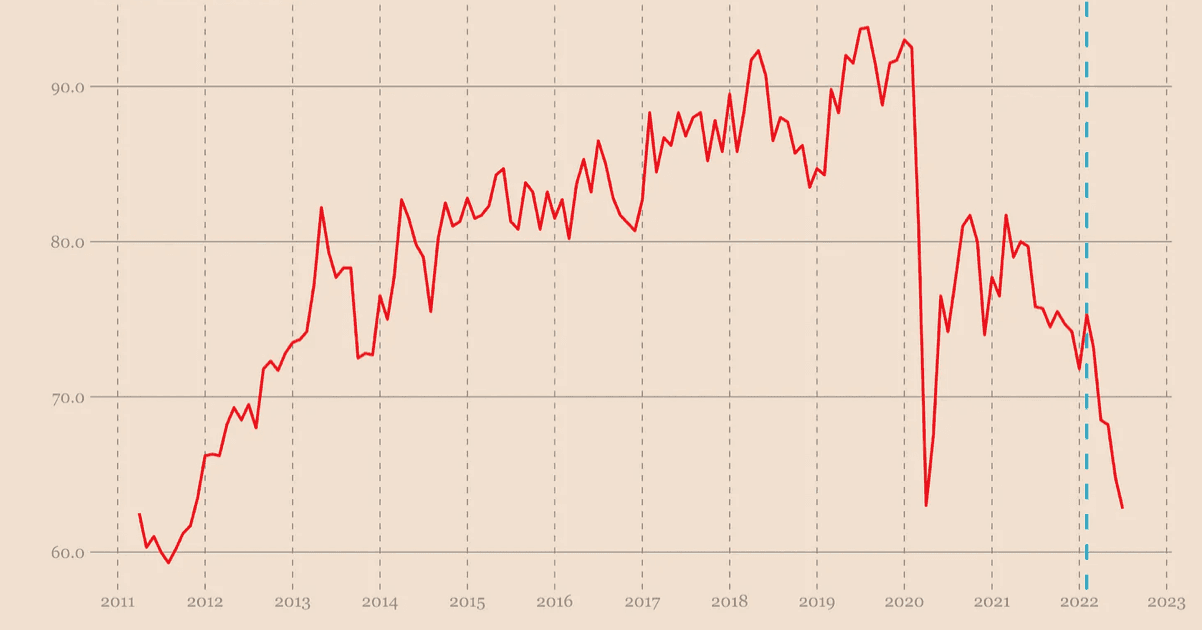

O mercado imobiliário dos EUA foi anabolizado desde 2017 quando as taxas de juro foram adiadas para a inflação e os rendimentos das pessoas cresciam além dos custos financeiros. Em consequência, com a mesma quota, os compradores de imóveis podiam comprar propriedades mais caras.A procura de imóveis aumentou por todo o país e os preços das propriedades subiram exponencialmente. Tudo apoiado no custo financeiro extremamente baixo que impulsionou o preço das propriedades, retroalimentando Um ciclo virtuoso em que, à custa do custo do dinheiro, o preço dos imóveis continuava a subir.Claramente, a suba no custo financeiro hipotecário implica um ajustamento no preço dos imóveis, pois o comprador tem limites no valor da quota que pode pagar.A Federal National Mortgage Association (FNMA) (em espanhol: Associação Federal Nacional Hipotecaria), comumente conhecida como Fannie Mae é uma empresa patrocinada pelo governo americano cujo propósito é ampliar o mercado secundário de hipotecas mediante a securitização dos contratos sob forma de títulos com apoio real. Desta forma, pequenos investidores podem participar do negócio hipotecário, entrando e saindo das colocações sem ter de esperar os vencimentos dos empréstimos.Esta organização emite um índice sobre o “sentimento de compra” das pessoas para imóveis. Quanto mais alto, melhor.Indicador de expectativa de compra (inmoráveis)

Como verão este indicador está nos níveis mais baixos desde 2011.Enquanto isso, o FED ensaya até onde pode apertar com a suba de taxas jogando em um equilíbrio sutil entre inflação e explosão de bolhas.A inflação é a factura que sempre chega após a festa monetária.A sorte está perdida. O processo inflacionário iniciou e as medidas ortodoxas foram implementadas.Só resta esperar se as subas de taxas que acontecerão serão suficientemente importantes para empobrecer o cidadão sem explorar o sistema.Jogo extremamente difícil, me torne com um ano eleitoral tão perto.

Como verão este indicador está nos níveis mais baixos desde 2011.Enquanto isso, o FED ensaya até onde pode apertar com a suba de taxas jogando em um equilíbrio sutil entre inflação e explosão de bolhas.A inflação é a factura que sempre chega após a festa monetária.A sorte está perdida. O processo inflacionário iniciou e as medidas ortodoxas foram implementadas.Só resta esperar se as subas de taxas que acontecerão serão suficientemente importantes para empobrecer o cidadão sem explorar o sistema.Jogo extremamente difícil, me torne com um ano eleitoral tão perto.

Comentários