A) Bitcoin sobe impulsionado pelos ETFs de Wall Street e seu quarto Halving.

B) Ethereum e seus ETFs.

C) Fundamentos em alta.

D) Índice de ganância e medo.

E) Altcoins, criptomoedas alternativas ao Bitcoin.

A) Bitcoin sobe impulsionado pelos ETFs de Wall Street e seu quarto Halving.

Em primeiro lugar, lembre-se de que os ETFs Spot de Bitcoin na bolsa de valores de Wall Street, EUA, são novos instrumentos financeiros através dos quais os investidores podem comprar a criptomoeda. Atualmente, os usuários que desejam adquirir Bitcoin podem prescindir de aprender a como gerenciar uma wallet específica ou alguma conta em uma exchange de criptomoedas (banco de criptomoedas, como por exemplo Binance) e têm a possibilidade de comprá-lo diretamente na Wall Street graças aos ETFs. A Comissão de Valores Mobiliários dos EUA (SEC) autorizou que os ETFs fossem negociados na Wall Street no dia 10 de janeiro passado.

Se você quer se aprofundar sobre Bitcoin e seus ETFs, recomendo ler a última nota que escrevi sobre o assunto, no dia 15 de outubro de 2023, antes que Bitcoin chegue efetivamente à Wall Street. O preço do Bitcoin naquela época era de 27.000 USD:

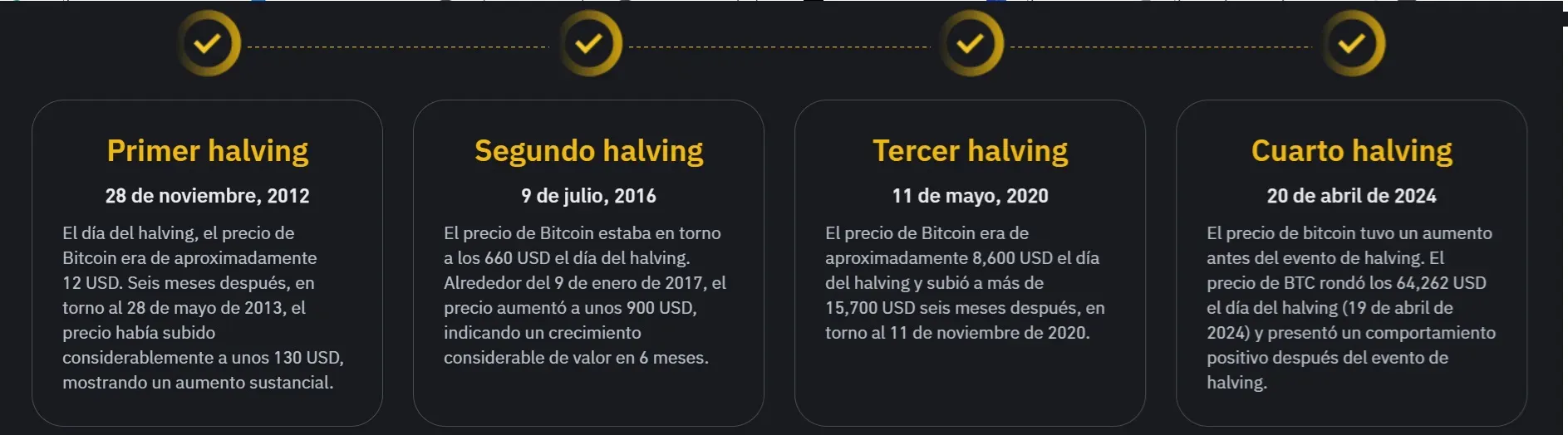

Com relação ao halving do Bitcoin, lembre-se de que ele está estreitamente ligado à redução pela metade da emissão-criação de novos Bitcoins e ocorre a cada 4 anos. O último halving, o quarto, foi no passado dia 20 de abril.

Antes do quarto halving, por ano eram emitidos-criados aproximadamente 328.000 novos Bitcoins e atualmente, após o quarto halving, são emitidos-criados 164.000 Bitcoins por ano, ou seja, a oferta de novos Bitcoins foi reduzida à metade, isso é o que provoca o halving do Bitcoin. No ano de 2028 ocorrerá o quinto halving e passarão a ser emitidos-criados 82.000 Bitcoins por ano e assim por diante, a emissão-criação de novos Bitcoins é reduzida à metade a cada 4 anos.

Se você quer se aprofundar sobre Bitcoin e seu Halving, recomendo ler a última nota que escrevi sobre o assunto. O preço do Bitcoin naquela época era de 24.000 USD:

Esses dois eventos foram os principais responsáveis por fazer com que o preço do Bitcoin chegasse a 73.000 USD em março, ou seja, 3 meses após começar a ser negociado na Wall Street e 1 mês antes de seu quarto halving. Ambas as situações fizeram com que o ativo tivesse muito mais demanda.

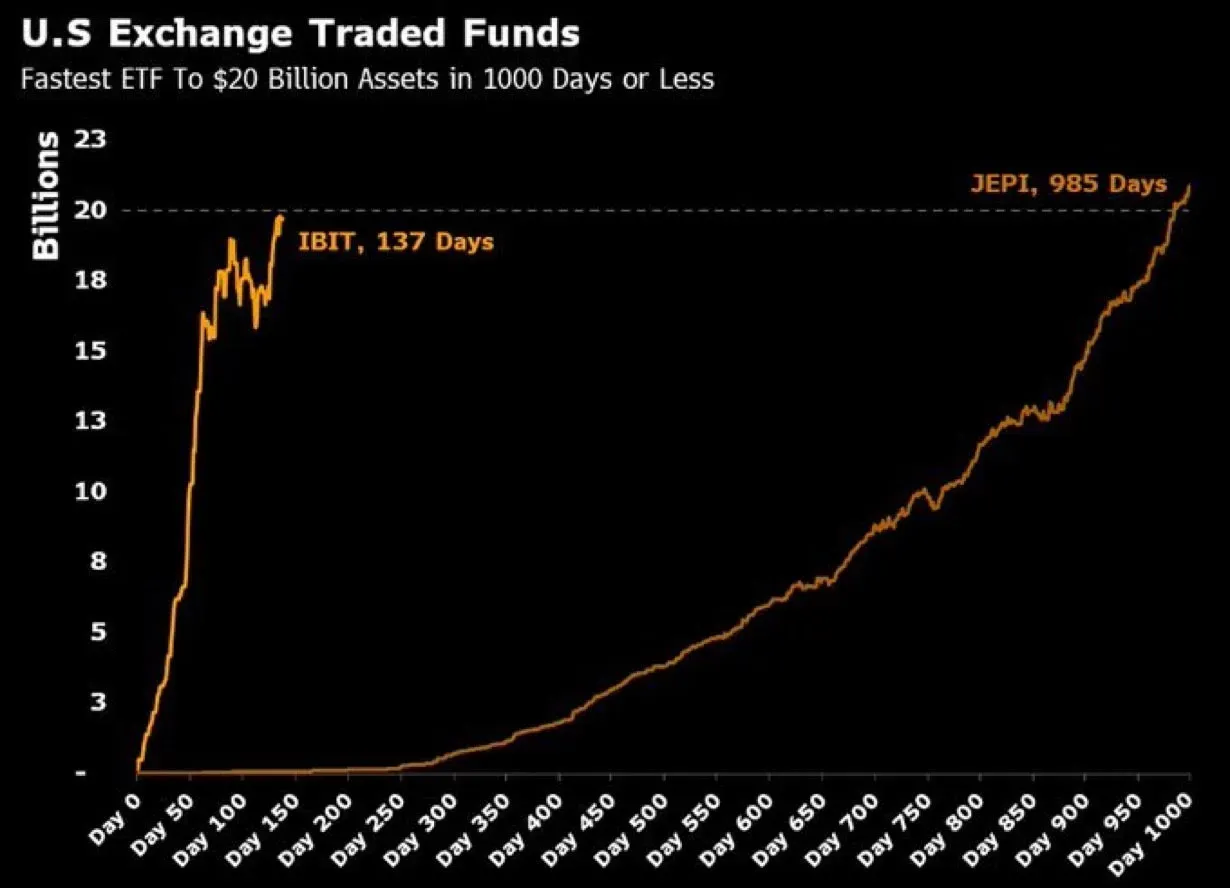

Por um lado, os ETFs foram completamente bem-sucedidos, por exemplo, a BlackRock (o maior fundo de investimento do mundo) já comprou mais de 300.000 Bitcoins e seu ETF (IBIT) foi o que mais rapidamente alcançou um valor de 20.000 milhões de USD em toda a história da Wall Street, levando apenas 137 dias. Cabe esclarecer que, essa informação é apenas sobre o ETF de Bitcoin da BlackRock, mas existem vários ETFs de outros fundos de investimento (cada um tem seu próprio ETF de Bitcoin), entre os mais destacados estão os da Invesco e Fidelity.

Por outro lado, um halving de Bitcoin atrai expectativas muito positivas para o mercado, uma vez que após cada halving que aconteceu (6-18 meses depois) houve um aumento progressivo no preço do Bitcoin. Com menos oferta nova de Bitcoins devido ao seu halving, mas um aumento ou estabilidade na demanda, o preço subiu. Vamos observar o que aconteceu com os 3 halvings anteriores:

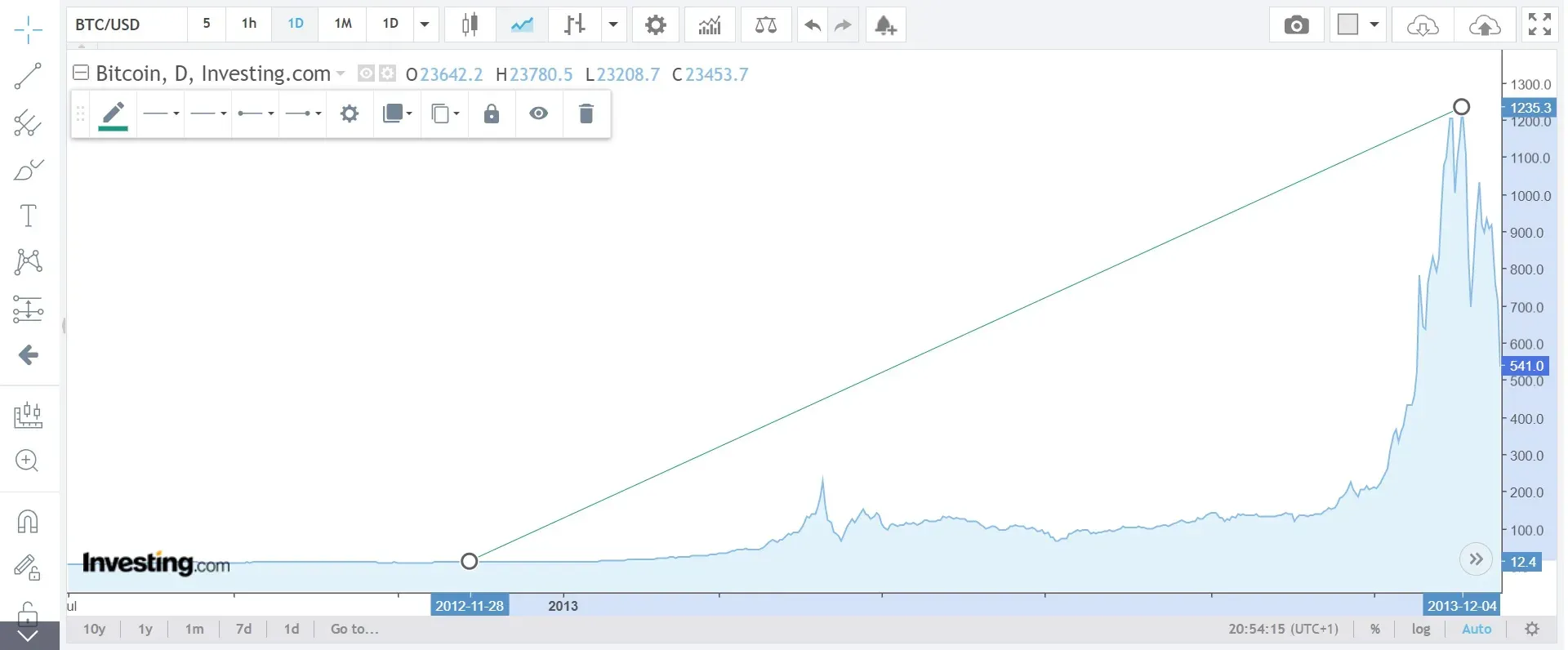

- O primeiro halving foi em 28 de novembro de 2012 e o preço do BTC era de 12 USD. 13 meses depois do evento, no dia 4 de dezembro de 2013, seu preço era de 1.235 USD:

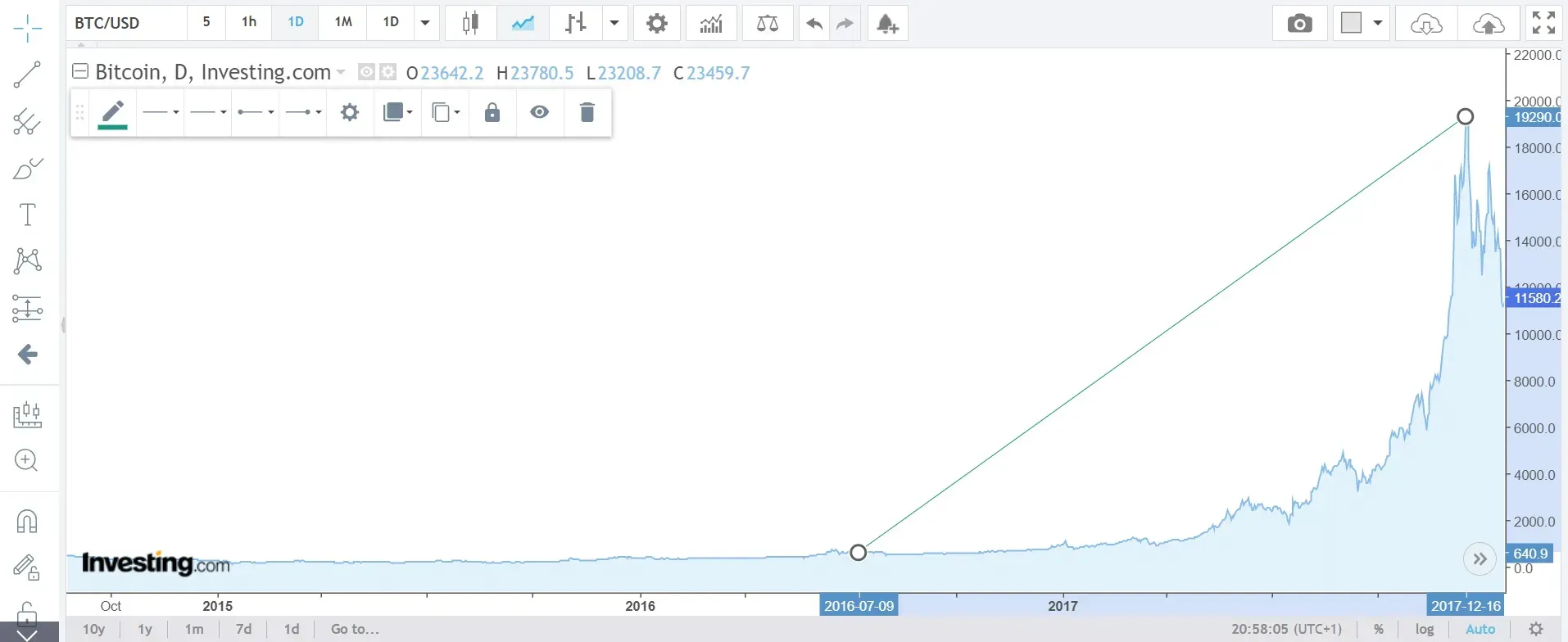

- O segundo halving foi em 9 de julho de 2016 e o preço do BTC era de 640 USD. 17 meses depois do evento, no dia 16 de dezembro de 2017, seu preço era de 19.290 USD:

- O terceiro halving foi em 11 de maio de 2020 e o preço do BTC era de 8.619 USD. 18 meses depois do evento, no dia 8 de novembro de 2021, seu preço era de 67.500 USD:

Como você pode perceber, existe um padrão bastante chamativo e claro. Atualmente, no quarto halving de Bitcoin, em 20 de abril de 2024, seu preço era de 64.000 USD.

Observe o que a BlackRock disse sobre o halving do Bitcoin em um relatório publicado em abril deste ano:

- “Os eventos de halving estão codificados no código-fonte do Bitcoin e são fundamentais para a proposta de valor do BTC como um criptoativo transparente com um fornecimento finito”.

- “ Esses eventos programados permitem que o bitcoin seja distribuído lentamente no mercado enquanto se mantém sua escassez”.

- “Muitos entusiastas de criptomoedas veem o halving sob uma perspectiva otimista, uma vez que uma emissão reduzida de bitcoins poderia servir como um vento a favor para a valorização de sua cotação em um ambiente de demanda constante”.

B) Ethereum e seus ETFs.

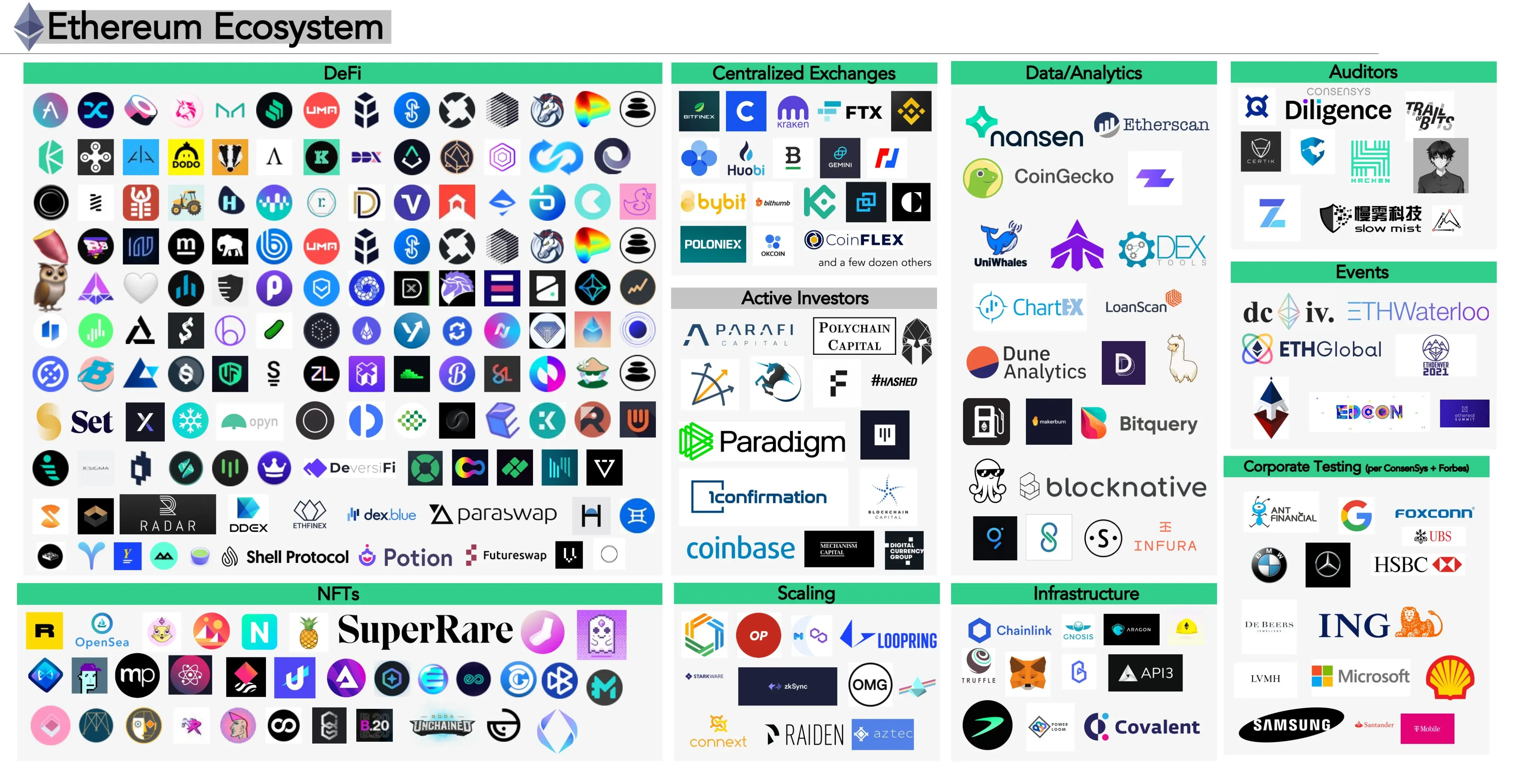

Em primeiro lugar, é importante esclarecer que o mercado financeiro da tecnologia blockchain é muito mais do que Bitcoin, tudo começou com ele, mas é uma blockchain de Primeira Geração, atualmente essa tecnologia evoluiu e existem novos ativos (NFTs, entre outros), assim como criptomoedas de novas blockchains de Segunda e Terceira Geração, nas quais existem e podem ser utilizados os chamados Contratos Inteligentes (Smart Contracts).

Uma dessas novas blockchains de Segunda Geração é Ethereum, a segunda criptomoeda mais valiosa do mundo por capitalização de mercado (a primeira é o Bitcoin). Foi criada em 2015 (o Bitcoin em 2008).

Há um enorme ecossistema funcionando em sua blockchain e são realizadas milhões de transferências por dia. Aqui você pode ver alguns dos projetos que utilizam a rede do Ethereum:

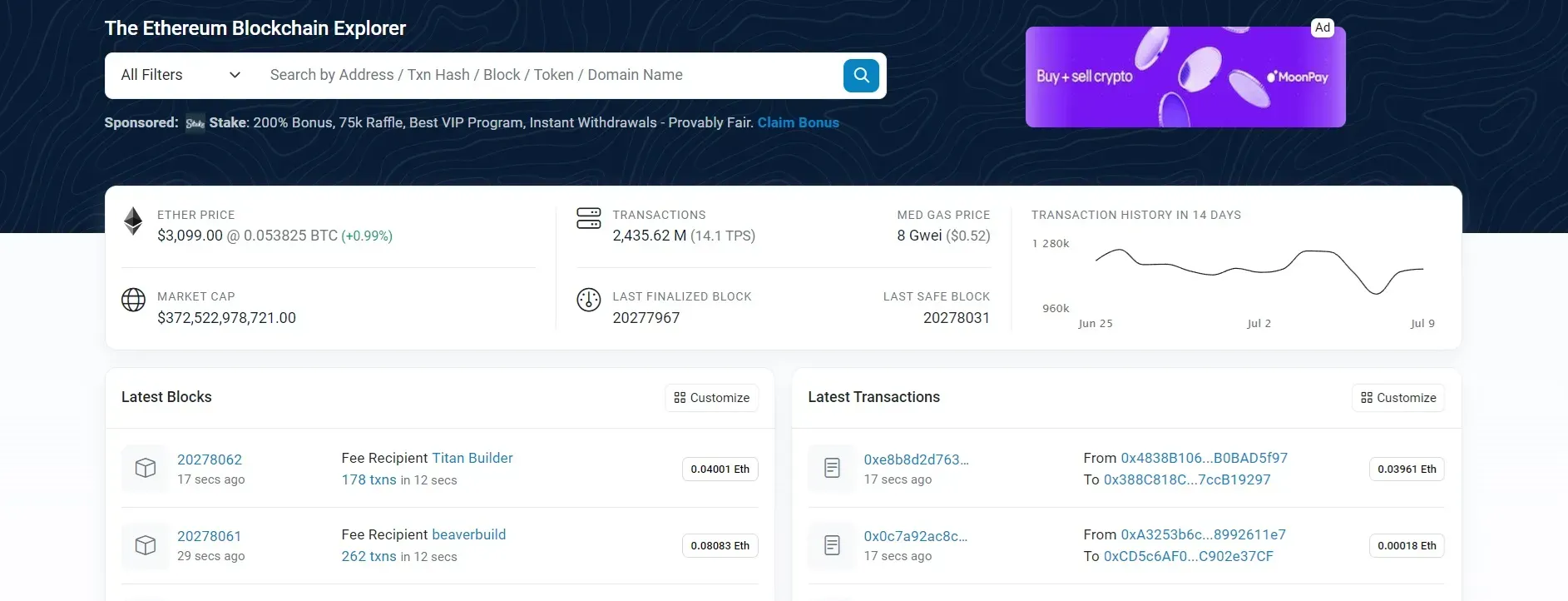

Por outro lado, aqui você pode ver como é visualizado o explorador de sua blockchain:

Dessa forma, assim como os grandes fundos de investimento queriam que o Bitcoin chegasse à Wall Street, agora têm seu foco voltado para o Ethereum por seu grande sucesso.

A BlackRock, Fidelity, Grayscale, Bitwise, VanEck, Ark, Invesco Galaxy e Franklin Templeton solicitaram à Comissão de Valores Mobiliários dos EUA (SEC) que os autorizasse a ter seus próprios ETFs de Ethereum. Finalmente, a SEC os aprovou, mas ainda estão sendo realizados os últimos trâmites para que comecem a ser negociados.

Será semelhante ao que aconteceu com os ETFs de Bitcoin, agora os investidores poderão comprar Ethereum diretamente pela Wall Street, em vez de ter que aprender a gerenciar uma wallet específica ou alguma conta em uma exchange de criptomoedas (banco de criptomoedas, como por exemplo Binance).

Os ETFs de Bitcoin foram um sucesso total na Wall Street e espera-se que o de Ethereum também seja. O preço de 1 Ethereum hoje em dia é aproximadamente 3.000 USD.

C) Fundamentos em alta.

Há 2 fatores que provocaram a queda do mercado financeiro cripto nas últimas semanas.

Em primeiro lugar, o pagamento aos credores da empresa Mt. Gox. Esta empresa foi uma exchange (banco de criptomoedas) que enganou seus usuários e colapsou em 2014. Posteriormente, após 10 anos de um longo processo judicial, os credores serão recompensados. O saldo a ser reembolsado chega a 9.000 milhões de USD, que serão entregues em Bitcoin, Bitcoin Cash e outros fundos adicionais.

Sobre o assunto, alguns analistas expressaram preocupação pela pressão de venda que poderia ocorrer se os credores da Mt. Gox decidirem vender todos os Bitcoins que receberem, os quais estiveram inacessíveis para eles durante mais de 10 anos. Isso é meramente especulativo, pois não se pode saber exatamente o que farão uma vez que os tenham.

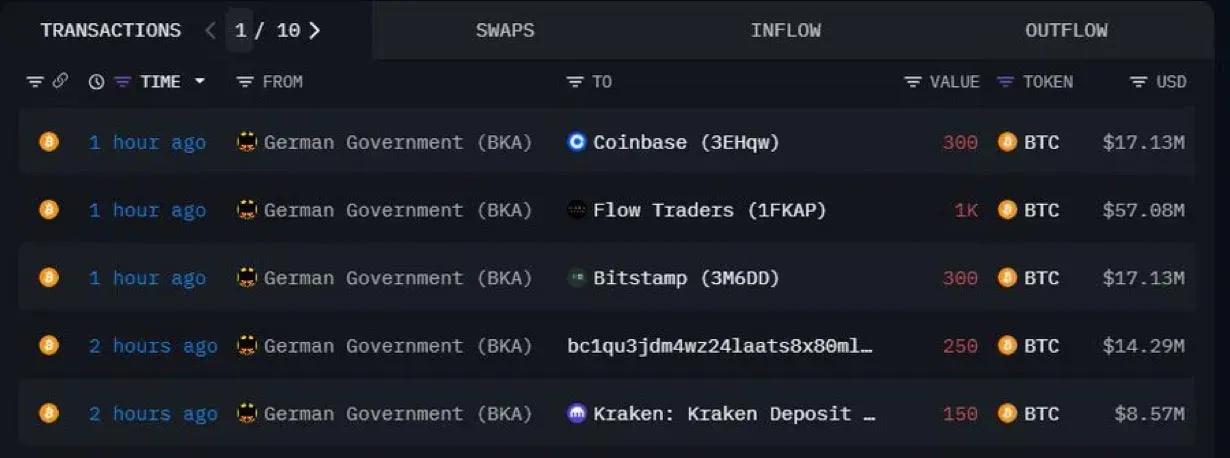

Por outro lado, a polícia da Alemanha apreendeu no início deste ano 50.000 Bitcoins em uma operação contra a pirataria de filmes e recentemente os venderam todos por USD. Aqui você pode ver as operações do governo alemão:

Assim, o temor pelos credores da Mt. Gox e as vendas de milhares de Bitcoins pelo governo alemão causaram que o mercado cripto caísse nas últimas semanas, apesar de que a indústria está em pleno crescimento e adoção internacional.

Alguns analistas interpretam essa correção como um novo mercado de baixa, semelhante ao que ocorreu em 2022-2023, mas isso é um erro, já que os contextos são completamente diferentes.

Durante o período de 2022-2023, foi o Mercado de Baixa mais longo e severo da história das criptomoedas, um contexto que foi adequado para comprar e acumular, já que muitas criptomoedas, entre elas Bitcoin e Ethereum, estavam extremamente subvalorizadas. Isso foi provocado por diferentes fatores negativos que aconteceram simultaneamente, alguns internos dentro do ecossistema cripto e outros externos de caráter internacional. No gráfico a seguir, você poderá ver como desde 2022 até aproximadamente setembro de 2023, houve um período de baixa que durou mais de 500 dias:

Além dos fatores internacionais que produziram um mercado em baixa na maioria dos investimentos de renda variável, como a elevação da taxa de juros por parte da FED (Banco Central dos EUA) ou a guerra entre Rússia e Ucrânia, etc, internamente dentro do ecossistema cripto ocorreram vários eventos históricos negativos:

1) Colapsou o ecossistema de milhares de milhões de USD, da Terra/Luna (a esse colapso se chamou o “Lehman Brothers” das criptomoedas).

2) Quebrou a Three Arrows Capital (3AC), um dos maiores fundos cripto do mundo.

3) Desabou a Celsius, um importante cripto-empréstimo (executivos haviam retirado antes de tudo isso cerca de 30 milhões de USD).

4) Além disso, desabaram empresas similares como Genesis, BlockFi e Voyager.

5) Além disso, ocorreu a falência da FTX, que na época era a segunda exchange (banco de criptomoedas) mais conta do mundo, com sede nas Bahamas e fundada por Sam Bankman-Fried, um “criptomilionário”, que acabou sendo um golpista.

6) Colapsaram empresas de mineração de criptomoedas, como a Core Scientific.

7) A stablecoin USDC desvinculou-se temporariamente do dólar.

8) Houve uma regulação anti-cripto bastante severa nos EUA impulsionada pelo partido Democrata.

Dessa forma, vislumbra-se que durante o período de 2022-2023 ocorreram vários eventos negativos (internos e externos) ao mesmo tempo que provocaram a queda do mercado cripto, mas neste novo período 2023-2024 o contexto é completamente diferente. Sobre fatores externos positivos, temos que o mercado determina por ora que existe uma probabilidade de 73% de que a FED (Banco Central dos EUA) baixe as taxas de juros este ano em setembro, além de haver eleições presidenciais nos EUA, entre outros. Por outro lado, sobre variáveis positivas diretamente vinculadas ao ecossistema cripto:

1) Bitcoin chegou à Wall Street e superou todas as expectativas técnicas previstas, sendo um sucesso absoluto.

2) A BlackRock possui mais de 300.000 Bitcoins.

3) O quarto halving de Bitcoin ocorreu de maneira exitosa e atualmente há menos oferta de novos Bitcoins.

4) Ethereum chegará à Wall Street juntamente com os maiores fundos de investimento do mundo: BlackRock, Fidelity, Grayscale, Bitwise, VanEck, Ark, Invesco Galaxy e Franklin Templeton.

5) A Binance, a exchange (b

O maior exchange de criptomoedas do mundo estabeleceu um novo recorde este ano e já possui mais de 200 milhões de usuários. Coinbase, o segundo maior exchange do mundo, reportou ganhos de mais de 1.600.000.000 USD no primeiro trimestre deste ano. O CEO da BlackRock, Larry Fink, fez declarações como: “Bitcoin é ouro digital”, "Bitcoin é legítimo, é um instrumento financeiro legítimo" e "Os tokens são a próxima geração para os mercados". Cripto é um dos temas de campanha presidencial mais relevantes nos EUA. O Partido Republicano apoia o Bitcoin como nunca antes visto, em sua plataforma oficial publicou recentemente: “Os republicanos acabarão com a ofensiva ilegal e antiamericana contra as criptomoedas por parte dos democratas e se oporão à criação de uma moeda digital do banco central”. Donald Trump, principal candidato à presidência dos EUA, declarou este ano: “Eu farei com que o futuro das criptomoedas e do Bitcoin sejam fabricados nos EUA” e “Nós queremos que todos os Bitcoins restantes sejam fabricados nos Estados Unidos!” e “Nosso país deve ser líder neste campo. Não há um segundo lugar”. O vice-presidente de Donald Trump, DJ Vance, revelou que tem investido em Bitcoin entre 100.000 e 250.000 USD. Além disso, como mencionei em outras notas, houve uma maior adoção institucional privada por parte de empresas já consolidadas, entre elas: Visa, American Express, Mastercard, Google, Morgan Stanley, JP Morgan, Mercado Pago, McDonald's, PSG, AFA, Nissan, Nike, Adidas, Sony, Twitter (X), Samsung, Epic Games, Gucci, Bank Leumi, Heineken, Starbucks, Nasdaq, BYN Mellon, Telefónica, Warner Bros, Telegram, PayPal, Goldman Sachs, Bernstein, TradingView, Deutsche Telekom, Voltage, Credencial Payments, Valkyrie, Forbes, Bloomberg, Microsoft e muitas mais. É importante ressaltar que ambos os pontos abordados são gerais, existem muitas outras variáveis e vários fatos diferentes ocorreram durante esses dois períodos (2022-2023 e 2023-2024), tanto internacionalmente quanto internamente no mercado cripto. O índice de ganância e medo. Este índice demonstra quanta ganância ou quantos medos existem no mercado cripto. Atualmente, está alcançando mínimas que não eram vistas desde janeiro de 2023, ou seja, existe o mesmo medo no mercado que havia durante o pior mercado de baixa da história cripto. O índice de ganância-medo está em níveis mínimos não vistos desde janeiro de 2023, mas o preço do Bitcoin nesses mesmos mínimos é completamente diferente; naquela época valia 16.000 USD e hoje vale 63.000 USD, ou seja, o Bitcoin vale quase 4 vezes mais (400% mais), com o mesmo medo no mercado. Isso demonstra que possui uma grande força como ativo e que não estamos em um mercado de baixa como o de 2022-2023. Essa diferenciação é chave para o Bitcoin, mas na maioria das Altcoins (criptomoedas alternativas ao Bitcoin, blockchains de segunda e terceira geração), não está acontecendo o mesmo; existem tokens de projetos/empresas de alta qualidade muito subvalorizados, alguns a preços similares aos que tiveram durante o pior mercado de baixa da história (2022-2023). Isso é muito importante ressaltar porque se podem aproveitar muitas oportunidades para aqueles que gostam de investir a médio-longo prazo. Os fundamentos gerais do mercado são muito bons e os preços estão muito baixos. Desse tipo de projetos/empresas há dezenas, entre elas: Ethereum, Binance, Chainlink, Avalanche, entre outros. Dessa forma, é provável que estejamos em um período em que devemos acumular e a melhor forma de fazer isso em um mercado tão volátil é aplicando o DCA (Dollar-cost averaging, ou seja, custo médio em dólares). Esta é uma estratégia de investimento pela qual um investidor realiza múltiplas compras de um ativo volátil durante um período de tempo, independentemente de seu valor, obtendo diferentes preços de entrada, em vez de realizar uma única compra. Além disso, serve para inserir suas economias no mercado da maneira mais prudente possível e sem necessidade de estar grudado na tela acompanhando um gráfico. É importante esclarecer que esta estratégia de investimento tem um requisito muito importante, que é utilizada em um contexto onde o mercado está em baixa, como está acontecendo hoje em dia. Esta estratégia também pode ser aplicada para realizarem lucros e vender em diferentes preços, não apenas para comprar e acumular. Por fim, destaco que cada leitor deve decidir se vale a pena ou não investir em Bitcoin ou outro ativo a curto, médio ou longo prazo, caso o considere subvalorizado. O que foi apresentado não é uma recomendação de investimento; cada um deve realizar suas próprias pesquisas e chegar às suas próprias conclusões. Sempre é necessário investir de forma prudente, com estratégias de compra e venda. Os investimentos aqui são muito voláteis e de alto risco, especialmente para novos usuários que são propensos a cair em fraudes ou roubos e/ou comprar em novos máximos históricos de preços, para depois vender em uma grande correção, causando enormes prejuízos por desconhecer os ciclos de mercado. O pior erro que se pode cometer neste mercado é ser impaciente e deixar-se levar pela ganância ou pelo pânico.

Comentários