O primeiro trimestre do ano trouxe uma grande mudança de tendência e um nível de volatilidade que levou muitos por surpresa. Fundos de empresas de tecnologia que tiveram um grande desempenho desde a recuperação de 2020 acumulam à data do presente relatório perdas significativas durante o ano em curso (YTD). O fundo estrela do manager Cathie Woods (ARKK); o fundo tecnológico de Vanguard (VGT); e o fundo Fintech do Global (FINX) acumulam baixas de 32%, 12% e 20%, respectivamente. A nossa análise indica que essas baixas correspondem a investimentos em empresas tecnológicas que tiveram aumentos de preços significativos nos anos anteriores e que agora recuaram bruscamente dados os novos riscos que entram em cena. Muitos analistas comparam esta situação com 2001, já que no meio encontram-se novamente empresas jovens do espaço tecnológico, que têm um curto histórico de ganhos e múltiplos de desvalorização muito superiores à média histórica.Por exemplo, Teladoc (TDOC), uma das principais holdings de ARKK, cotadas a US$ 82 por ação no início de 2020 e no segundo trimestre de 2021 chegou a valer mais de 300. Isso implicou que a empresa que ainda não conseguiu gerar earnings, tivesse - em seu pico - um preço 23 vezes maior do que suas vendas quando a média histórica do mercado é 1.65 P/S (Price to Sales). Ao escrever este artigo, a ação encontra-se novamente em dois dígitos, representando uma perda maciça para qualquer investidor que tivesse entrado no auge.A justificativa em 2021 era que, embora muitas dessas empresas ainda não conseguissem ter um bottom line positivo, as projecções de longo prazo eram muito encorajadoras e com as taxas em mínimos históricos, os ganhos descontadas a valor presente exibiam avaliações elevadas. No entanto, à medida que avançava 2021, vimos como a inflação nos EUA começou a impulsionar, em parte pelos pacotes monetários e fiscais implementados em 2020 e também pelo desequilíbrio na oferta causada por graves problemas na cadeia de abastecimento mundial.Desta forma, para fins de 2021, havia especulações de que a Reserva Federal Americana poderia começar um programa contundente para reduzir sua folha de balanço e aumentar as taxas de curto prazo para combater a inflação (a inflação de fevereiro foi de 7,9% enquanto o objetivo de longo prazo da Fed é 2%). De acordo com os analistas, isto deveria afectar o preço das acções que mais dependem de taxas baixas e de estimulação económica. Na quarta-feira passada, 16 de março, o presidente da Fed, Jerome Powell, anunciou um aumento das taxas de curto prazo de 25 pontos base e a mediana dos membros do Comitê Federal de Mercado Aberto estima 7 subas mais para este ano, para terminar com uma taxa de 1,9% em dezembro.Embora no início parecia que as pequenas tecnologias seriam as únicas afectadas, as maiores e bem-sucedidas empresas parecem não ser isentas. Facebook, Paypal, Netflix e Salesforce são apenas alguns exemplos de empresas adoradas pelos grandes fundos que este ano sofrem quedas astronômicas. O Facebook lançou mais de 400 mil milhões de dólares de sua capitalização de mercado neste trimestre, um montante semelhante ao PIB anual da Argentina. De acordo com a Goldman Sachs, os fundos de cobertura começaram o ano a recuperar, saindo do setor tecnológico e movendo-se para energia e banca (sectores value), o que explica em parte a queda do setor. Para somar à desordem, aA guerra da Rússia causou enormes subas nos preços do petróleo e do trigo, matérias-primas-chave para a economia americana, pois afectam directamente o bolso das pessoas (se a inflação já era alta, que se virá agora?).Em resumo, podem ser identificadas várias ameaças para os próximos meses:

- Aumento grave das taxas, a Goldman Sachs prevê 2 subas de 50 pontos e 4 subas de 25 pontos

- Extensão da guerra, afetando cadeias de abastecimento. Dado o nível de inflação da última década e a relativa estabilidade no preço do petróleo, os managers de Andurand capital (hedge fund de commodities) acreditam que o cru poderia atingir os 200 dólares por barril este ano.

- Mesmo com políticas contractivas, a inflação poderia continuar a crescer e a economia poderia deixar de crescer, gerando estanflação

- A curva de obrigações do tesouro dá sinais de que poderia ser investido (quando isto acontece as probabilidades de recessão são altas).

- China: Após o mercado de bens imobiliários chinês, juntamente com políticas de covid ultra-restritivas, podem afetar cadeias de abastecimento e reduzir o nível económico.

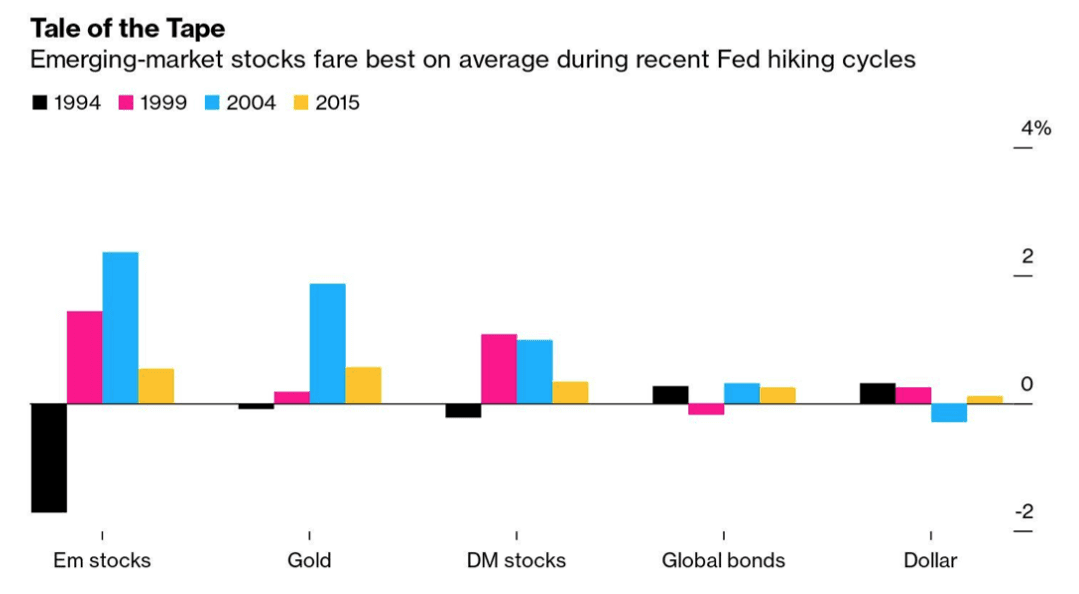

Fonte: Criado por Nicholas Istvan Kiss, CFAFinalmente, os mercados emergentes surgem como possível opção de diversificação. A China, a Índia e o Brasil são exemplos de emergentes que tiveram um 2021 complicado. Os problemas políticos, o abrandamento económico e a elevada inflação afectaram os preços da maioria das indústrias destes mercados. Por exemplo, o fundo ishares MSCI China ETF (MCHI) caiu dos seus máximos de quase 100 até 56, tornando-se atraente para os investidores. O mesmo acontece com os índices índios e brasileiros. De acordo com analistas da Bloomberg, nos últimos períodos onde houve taxas subas, os mercados emergentes superaram os rendimentos da grande maioria dos ativos.

Fonte: Criado por Nicholas Istvan Kiss, CFAFinalmente, os mercados emergentes surgem como possível opção de diversificação. A China, a Índia e o Brasil são exemplos de emergentes que tiveram um 2021 complicado. Os problemas políticos, o abrandamento económico e a elevada inflação afectaram os preços da maioria das indústrias destes mercados. Por exemplo, o fundo ishares MSCI China ETF (MCHI) caiu dos seus máximos de quase 100 até 56, tornando-se atraente para os investidores. O mesmo acontece com os índices índios e brasileiros. De acordo com analistas da Bloomberg, nos últimos períodos onde houve taxas subas, os mercados emergentes superaram os rendimentos da grande maioria dos ativos. Fonte: Bloomberg

Fonte: Bloomberg

Comentários